Factura electrónica, Digitalización empresarial, Transformación digital, Kit Digital, Ley Crea Crece, Ley Antifraude… Seguro que has oído hablar últimamente de todos estos términos. Hoy, las empresas y autónomos deben afrontar un nuevo reto, que, si bien hace un tiempo que viene desarrollándose, ahora es definitivo. Este nuevo reto es el del proceso de digitalización de las empresas para adaptarlas al nuevo entorno global.

Estamos aquí para guiarte a través de la complejidad de estos conceptos y mostrarte cómo pueden impulsar tu negocio hacia el futuro. En esta entrada, exploraremos cómo la Transformación Digital y la implementación de la Factura Electrónica no solo te ayudarán a cumplir con las nuevas normativas legales, como la Ley Crea Crece y la Ley Antifraude, sino que también ofrecen oportunidades estratégicas para potenciar el crecimiento y la eficiencia de tu empresa.

¿Qué es el Plan de Digitalización de PYMES (2021 – 2025) y cómo puedo acogerme a él?

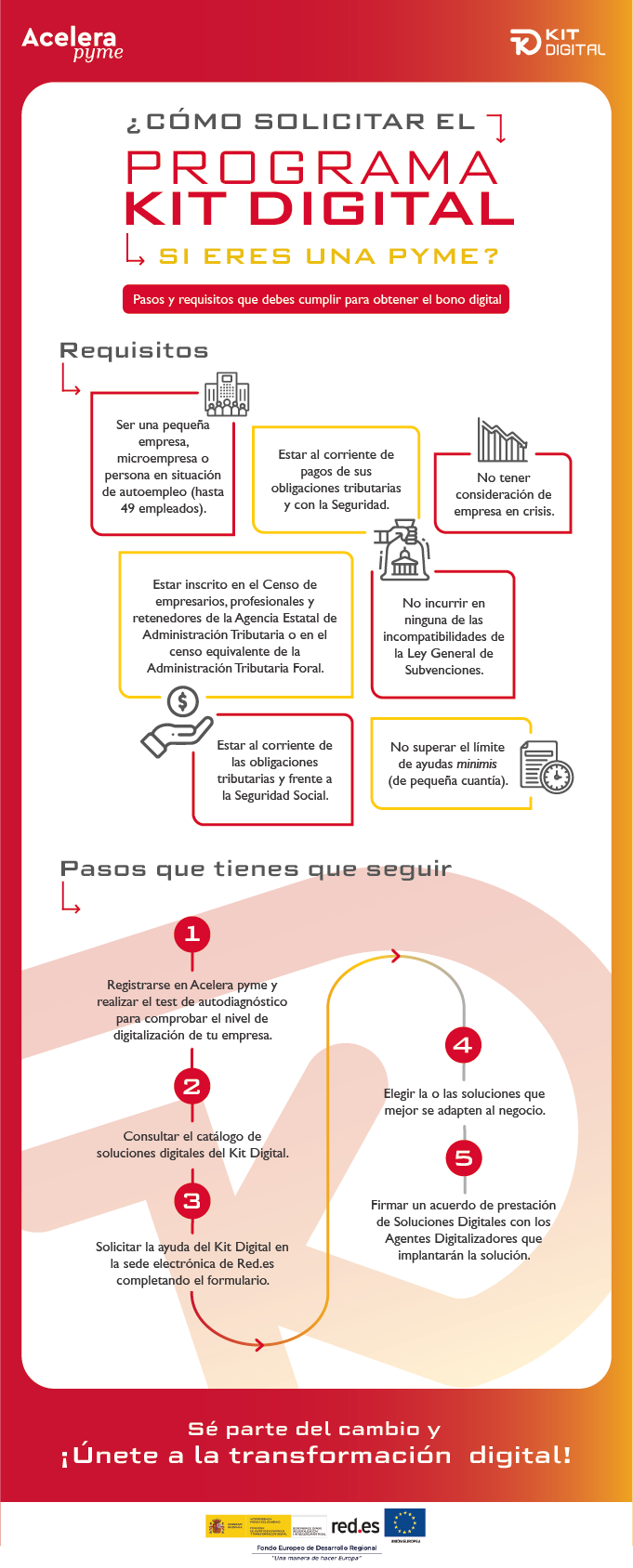

El Plan de Digitalización de Pymes 2021-2025 es una iniciativa del Gobierno (Ministerio Asuntos Económicos) que consiste en un programa de ayudas económicas para que trabajadores por cuenta propia (autónomos), pymes y micropymes se sumen a la transformación digital.

De esta forma, el objetivo principal es ejecutar un programa horizontal de gran escala para dotar a las PYMEs con un paquete de herramientas de digitalización o kit digital ya disponibles.

Plataforma Acelera Pyme

Dentro de este Plan de Digitalización, nace la Plataforma Acelera Pyme, una plataforma para conocer todas las soluciones digitales que son posibles implementar, las fechas de las partidas que se vayan lanzando, las condiciones de cada una de ellas y cualquier información concreta sobre el Plan de Digitalización de Pymes 2021-2025.

Además, es esencial si se quiere solicitar alguna ayuda del Kit Digital, puesto que, en esta plataforma se asigna un nivel de digitalización a cada negocio. A través de un test de autodiagnóstico, que se encuentra en la propia plataforma, se define qué nivel de madurez digital tiene un negocio (básico, medio o avanzado) y, basándose en el mismo, se determinan a qué ayudas se pueden optar. Es decir, se mide si un negocio está digitalizado o no, y en qué grado.

Subvención Kit Digital

Por otro lado, las subvenciones Kit Digital son una ocasión ideal para digitalizar un negocio. Sobre todo, para dar un paso que en breve será de obligado cumplimiento, la facturación electrónica, pero obteniendo una ayuda económica por ello. El abanico de acciones que puedes llevar a cabo es muy amplio

En resumen, el Kit Digital es una iniciativa del Gobierno de España, cuyo objetivo es subvencionar la implantación de soluciones digitales disponibles en el mercado para conseguir un avance significativo en el nivel de madurez digital.

El Programa Kit Digital ha ampliado hasta el 31 de diciembre del 2024 el plazo para poder solicitar sus ayudas. Los autónomos y empresas de menos de 50 empleados podrán solicitar hasta esa fecha las ayudas de Kit Digital y optar a bonos digitales de 2000, 6.000 o 12.000 euros, en función del segmento al que pertenezcan.

¿Qué es la Factura Electrónica?

La factura electrónica NO es un PDF. Factura Electrónica es aquella que se emite y recibe por medios y formato electrónico.

Para que una factura electrónica sea válida, deberá tener un formato XML, siendo esté formato el más habitual. Otros formatos utilizados son el EDIFACT o Facturae. Este último es el utilizado por la Administración Pública Española. De este modo, la factura electrónica requiere de firma electrónica y software que permita la facturación electrónica.

la factura electrónica será obligada para todas las operaciones comerciales B2B (Business to Business) cuando el emisor y destinatario estén establecidos en España.

¿Quien debe utilizar la Factura Electrónica?

La factura electrónica se convertirá en un requisito obligatorio para una buena parte de las operaciones comerciales. Así, la Ley Crea y Crece señala en su artículo 12 que “todas las empresas y autónomos deberán expedir y remitir facturas electrónicas en sus relaciones comerciales con otras empresas y autónomos”.

Esta obligación de emitir factura electrónica con otras empresas tiene un período de adaptación. Por lo tanto los autónomos y las pymes tendrán que empezar a emitir factura electrónica en las operaciones con otras empresas dentro de 1 o 2 años (entre 2024 y 2026) desde la aprobación del nuevo reglamento de facturación.

De esta forma, podemos decir que la factura electrónica ya es obligatoria para: sociedades que emitan facturas dirigidas a las administraciones públicas.

Y será obligatoria para todos los autónomos que facturen con otros profesionales:

- A finales de 2024 o principios de 2025: si la facturación es superior a los 8 millones de euros.

- A finales de 2025 o principios de 2026: si la facturación es inferior a los 8 millones de euros.

Además, dentro de esta obligación, habrá un plazo extra para que algunos negocios tengan que empezar a comunicar el estado de sus facturas.

- A finales de 2026 o principios de 2027: los autónomos persona física tendrán que empezar a comunicar el estado en el que se encuentran sus facturas a los proveedores. El resto de empresas tendrán que hacerlo antes, entre 2024 y 2025.

Sin embargo, existen algunas operaciones que todavía pueden continuar con las facturas en papel. Por ejemplo, no están obligados a hacer factura electrónica las empresas y profesionales que facturen a consumidores finales o usuarios particulares.

Dos leyes: Ley Crea Crece / Ley Antifraude

Ley Crea Crece (Ley 18/2022 de Creación y Crecimiento de Empresas)

Entrada en vigor 19 de octubre de 2022

- Facilita la creación de nuevas empresas y promueve la factura electrónica.

- Constituciones S.L. a partir de 1 euro y forma telemática (CIRCE).

- Obliga a emitir y recibir facturas electrónicas en todas las relaciones comerciales entre empresas y autónomos, además de informar la fecha de pago (control morosidad).

La factura electrónica garantiza mayor transparencia y control, ya que, a largo plazo, deberán presentarse a Hacienda (Verifactu – Ley Antifraude) reportes fiscales, similares al SII y al Ticket BAI, que existe ahora en el País Vasco, y con los que durante un tiempo convivirán.

Ley Antifraude (Ley 11/2021 de Medidas de Prevención y lucha contra el fraude fiscal)

Entre otras medidas, limitación de los pagos permitidos en efectivo a 1.000,00 euros y medidas sancionadoras para aquellos que utilicen programas que permiten generar dobles contabilidades.

Esta Ley obliga que los sistemas informáticos de facturación cumplan unos determinados requisitos:

- Que no permitan una doble contabilidad.

- Que no permitan alterar transacciones.

- Deberán cumplir con unas especificaciones técnicas.

- La ley establece régimen sancionador por infracciones tributarias (utilizar software que no cumplan normativa, software de doble facturación).

Cooperación en el proceso contable

Es importante recordar que los software de doble uso están prohibidos, y queda totalmente prohibido fabricar, tener o utilizar un programa que permita dobles contabilidades. Se establecen nuevas sanciones (Articulo 13 Apartado 21 Ley Antifraude). Se sancionará con una multa de 50.000 € por cada ejercicio por la tenencia de los sistemas o programas informáticos o electrónicos de doble facturación.

«Artículo 201 bis. Infracción tributaria por fabricación, producción, comercialización y tenencia de sistemas informáticos que no cumplan las especificaciones exigidas por la normativa aplicable.

1. Constituye infracción tributaria la fabricación, producción y comercialización de sistemas y programas informáticos o electrónicos que soporten los procesos contables, de facturación o de gestión por parte de las personas o entidades que desarrollen actividades económicas, cuando concurra cualquiera de las siguientes circunstancias:

a) permitan llevar contabilidades distintas en los términos del artículo 200.1.d) de esta Ley;

b) permitan no reflejar, total o parcialmente, la anotación de transacciones realizadas;

c) permitan registrar transacciones distintas a las anotaciones realizadas;

d) permitan alterar transacciones ya registradas incumpliendo la normativa aplicable;

e) no cumplan con las especificaciones técnicas que garanticen la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros, así como su legibilidad por parte de los órganos competentes de la Administración Tributaria, en los términos del artículo 29.2.j) de esta Ley;

f) no se certifiquen, estando obligado a ello por disposición reglamentaria, los sistemas fabricados, producidos o comercializados.

2. Constituye infracción tributaria la tenencia de los sistemas o programas informáticos o electrónicos que no se ajusten a lo establecido en el artículo 29.2.j) de esta Ley, cuando los mismos no estén debidamente certificados teniendo que estarlo por disposición reglamentaria o cuando se hayan alterado o modificado los dispositivos certificados.

La misma persona o entidad que haya sido sancionada conforme al apartado anterior no podrá ser sancionada por lo dispuesto en este apartado.

3. Las infracciones previstas en este artículo serán graves.

4. La infracción señalada en el apartado 1 anterior se sancionará con multa pecuniaria fija de 150.000 euros, por cada ejercicio económico en el que se hayan producido ventas y por cada tipo distinto de sistema o programa informático o electrónico que sea objeto de la infracción. No obstante, las infracciones de la letra f) del apartado 1 de este artículo se sancionarán con multa pecuniaria fija de 1.000 euros por cada sistema o programa comercializado en el que se produzca la falta del certificado.

La infracción señalada en el apartado 2 anterior, se sancionará con multa pecuniaria fija de 50.000 euros por cada ejercicio, cuando se trate de la infracción por la tenencia de sistemas o programas informáticos o electrónicos que no estén debidamente certificados, teniendo que estarlo por disposición reglamentaria, o se hayan alterado o modificado los dispositivos certificados.»

Software de facturación

Teniendo en cuenta la información expuesta anteriormente, los autónomos y PYMES tendrán la necesidad/obligación de adquirir un software de facturación reconocido, que se actualice constantemente a todas las normativas que van entrando en vigor y que sea compatible con los estándares que establece la AEAT.

Te dejamaos nuestras recomendaciones:

Entrada en vigor: Todas las empresas o autónomos obligados a expedir facturas deberán tener sus sistemas informáticos adaptados a las características y requisitos del reglamento antes del 1 de julio de 2024.